Adiós depósitos, bienvenida la UF: las claves de la renta fija en un mundo más inflacionario

Agentes siguen recomendando invertir en bonos con duraciones cortas y medianas. Destacan la deuda del retail, y prefieren la UF como un "seguro" contra eventuales shocks inflacionarios.

- T+

- T-

Podrán haber vencido al "dragón" de la inflación, pero los banqueros centrales saben que el mantra de las "tasas más altas por más tiempo" no se irá de la noche a la mañana. Lo sabe también la presidenta Rosanna Costa y los demás consejeros del Banco Central de Chile, y es por todo esto y más que, a medida que disminuye la rentabilidad de los depósitos a plazo, expertos administradores de fondos insisten en que la deuda en UF representa una nueva oportunidad de potenciar los ahorros.

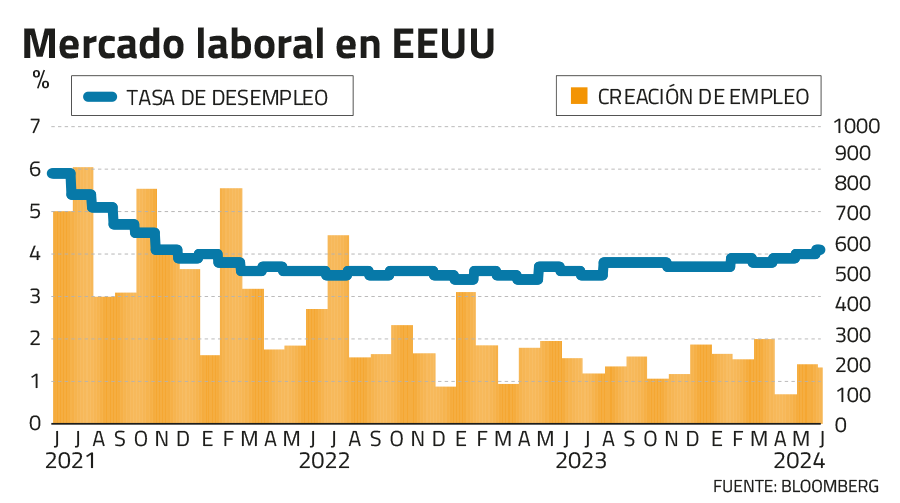

El ente rector local, que fue pionero en lanzarse a restringir los créditos, ya realizó el grueso de sus recortes sobre la Tasa de Política Monetaria. Bancos centrales del mundo desarrollado empezaron recientemente a bajar sus tasas, y después de la caída del IPC de junio en Estados Unidos, hay una gran certeza de que la Reserva Federal comenzaría a recortar su tipo oficial en septiembre.

El mercado es rápido ante lo evidente y tras hechos consumados. Pero persiste una importante cuota de incertidumbre, en medio de una discusión todavía abierta entre los economistas sobre cómo incidirán una serie de factores estructurales.

Un punto específico empieza a lograr cierto consenso: "Vamos a tener un mundo con más inflación en promedio", sentenció el director de portfolio solutions de Credicorp Capital, Klaus Kaempfe.

"El nearshoring (traslado de la producción a países de interés estratégico) y la transición energética implican un montón de inversión, y eso es más inflación. Los próximos 10 años van a ser más inflacionarios que los últimos 10", argumentó.

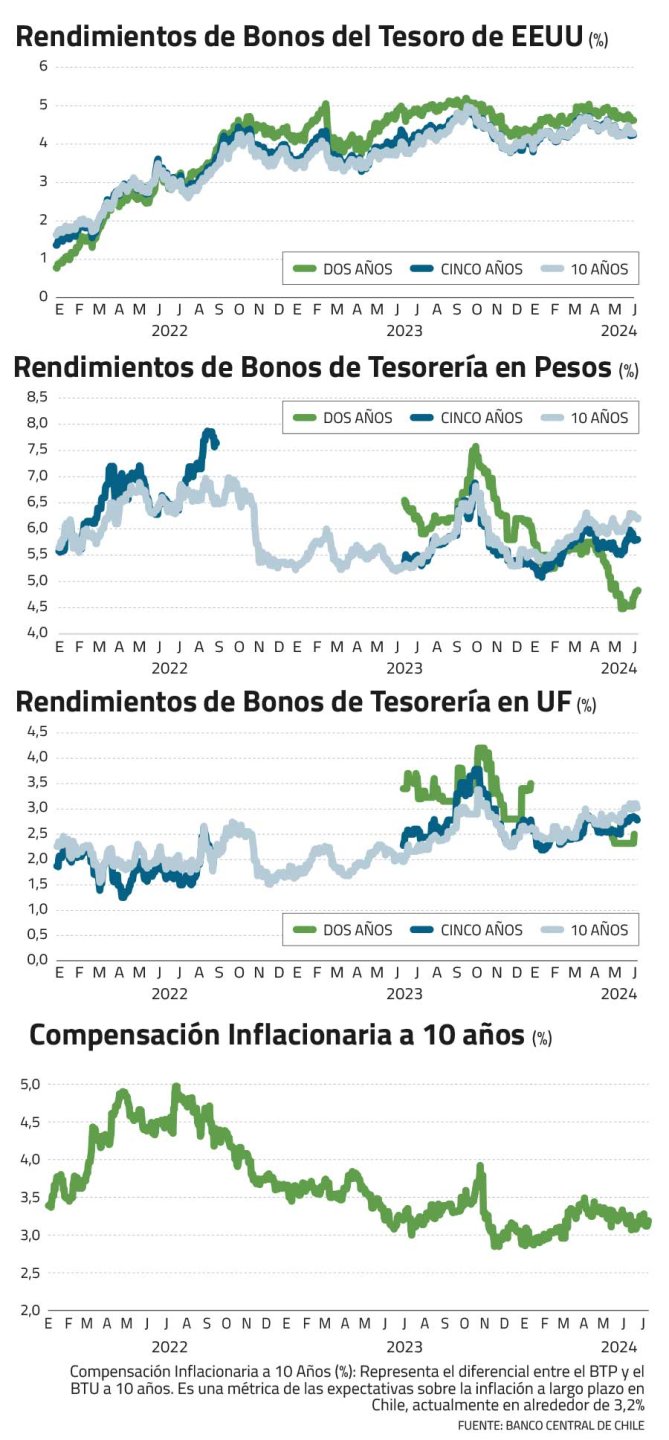

En su última reunión, los miembros de la Fed elevaron de 2,6% a 2,8% su estimación mediana de tasa neutral, un signo del reconocimiento de esta nueva realidad. Para Kaempfe, el piso de estas tasas largas sería de 3,25%.

"Lo que nos dice la Fed, más allá de movimientos de corto plazo, es que volver a las tasas que teníamos previo a la pandemia está difícil. Esto tiene una transmisión a nivel mundial, y en el plano local será difícil volver a ver tasas largas como veíamos antes, bajo 2% o incluso 1% en UF, y bajo 4% en pesos", dijo el subgerente de estudios y análisis cuantitativo de Principal, Ramiro Torres.

Joaquín Barrera, director de renta fija en Sura Investments, considera que "el rendimiento a 10 años de EEUU no se va a mover mucho, incluso aunque la Fed baje las tasas. Pero donde sí vemos valor es en la parte corta, que creo que se va a mover de manera más importante en el tramo hasta los cinco años".

Dónde colocar el dinero

Así es como han proliferado en los últimos meses las preguntas sobre dónde realizar inversiones más o menos seguras, ya que si bien los depósitos a plazo continúan siendo populares, sus rentabilidades han disminuido a ritmo constante.

El gerente de renta fija de BTG Pactual Asset Management, Francisco Mohr, señaló que "el cliente está buscando nuevas oportunidades, y estas están en ir subiendo en duración, para captar esta pendiente positiva que está teniendo la curva de rendimientos desde los plazos de un mes hasta cuatro o cinco años".

Las posiciones en bonos se pueden liquidar al valor presente de los flujos por pagar. Estas carteras se revalorizan cuando bajan las tasas, ya que el precio de un bono se mueve en sentido inverso a su rendimiento.

El cálculo de los gestores es milimétrico en una coyuntura donde se busca cuadrar la fase monetaria del ente rector con las de sus pares internacionales, los potenciales shocks inflacionarios externos y aquellos que ralentizan la baja de tasas del Central en particular, pero sin frenarla del todo. Con la eventual alza de las tarifas eléctricas, los ojos estarán clavados en el Instituto Nacional de Estadística y más allá.

"A los grandes pagadores son a los que porcentualmente más se les van a subir las cuentas de la luz. No lo vamos a ver en las cuentas del IPC, pero sí en esta segunda vuelta en la que se van a traspasar, y durante todo este año seguiremos viendo coletazos de esta alza de la luz", pronosticó Kaempfe.

Por ello, aseguró que "en los próximos seis meses va a ser mucho más rentable estar invertido en un bono corporativo, bancario o de Gobierno en UF a tres años que estar en un depósito a plazo".

Mohr puso sobre la mesa el alza de las tarifas marítimas, el mayor tipo de cambio comparado con su historia, el aumento del salario mínimo y la inflación que aún queda por hacerse manifiesta cuando se descongelen las tarifas del transporte público.

Hay valor en pesos y UF, porque todas las tasas seguirán bajando a medida que el Central continúe bajando la tasa, expresó Barrera. Sin embargo, puntualizó que "en la parte corta preferimos tasas reales, porque creemos que todavía hay ciertas presiones inflacionarias que le dan más valor, y tal vez en la media o más larga podría haber un mayor beneficio para la parte nominal".

Torres en particular ve oportunidades hasta los siete años de endeudamiento. Tramos más largos implican potenciales mayores ganancias y también pérdidas, por los costos de oportunidad que implica el compromiso de inversión en estos horizontes.

¿Pesca milagrosa?

Se espera también una compresión de los diferenciales (spreads) de la deuda de empresas en relación a las tasas soberanas, lo que sugiere mejoras en la calidad de sus créditos -y una ventajosa posición para quien compró a tasas más altas- que obedece a factores más particulares.

¿Cuáles compañías serían buenas pagadoras? "En su minuto, el sector retail se castigó bastante, y creo que hoy día uno lo ve de menos a más, que las carteras de crédito de estas empresas han ido mejorando y se puede consolidar una compresión de los spreads en sus emisiones del mercado local", sostuvo Mohr.

"Hites venía con un perfil de deuda y logró un acuerdo con los acreedores para hacer un cambio a un bono securitizado. Eso es una buena señal de un sector que debiese ir recuperándose", ejemplificó.

También destacó la resiliencia de las cajas de compensación, y la apuesta más segura que significarían los bonos de servicios básicos. Pero manifestó que en general los sectores empresariales se ven bien, contando excepciones como el de la salud, y un inmobiliario donde hizo hincapié en que hay que exigir más premio.

Torres ve tasas atractivas en construcción e inmobiliario, ya que si bien "va a seguir bastante ralentizado y será uno de los últimos que repunta", de todas formas "los emisores que hay aquí son empresas bastante grandes", y "no se ve un mayor riesgo estructural a largo plazo", pese a que podrían estar complicados a corto plazo.

Emisiones de Hacienda

Las posibilidades y límites de estas recomendaciones también toman en cuenta eventos que se están desarrollando en el plano interno, donde operaciones de mercado por parte del Ministerio de Hacienda han influido en el equilibrio de la oferta y demanda sobre sus papeles, distorsionando las tasas.

Hacienda está en medio de una serie de emisiones de bonos que sumarían US$ 8 mil millones, como parte de un plan de endeudamiento que contempla un total de US$ 21 mil millones en 2024.

"El balance oferta y demanda está siendo malo para las tasas, porque el Gobierno está emitiendo mucho", observó Kaempfe, añadiendo que "la necesidad de financiamiento está complicando esa parte de la curva entre cinco y 10 años".

"Creo que aquí hay algo muy relevante: en la medida en que sigamos teniendo incertidumbre en la parte fiscal, con gasto adicional sin mayor crecimiento, lo que va a pasar es que el país terminará más endeudado, y el inversionista exigirá más tasas de interés", subrayó.

Rol de las AFP

También la incertidumbre en torno a las AFP y los cambios entre multifondos estarían llevado a estas gestoras a preferir grados de liquidez mayores de lo normal para su rol de inversionista a largo plazo, afectando a las tasas largas.

Si bien la mesa técnica de pensiones arrojó un informe que podría favorecer consensos parlamentarios, "creo que todavía en el nivel de tasas no está para nada internalizada una reforma", sostuvo Torres.

De acuerdo con Kafempe, "en la medida en que se mantengan las incertidumbres, va a ser difícil que las tasas bajen, porque no va a haber tantas ganas invertir a largo plazo por parte de las AFP".

Barrera, por su parte, estimó que "si bien los activos chilenos están pendientes de reformas, están mucho más ligados a lo que pudiese pasar globalmente en términos de inflación y recortes de la Fed". En cualquier caso, prevé que el resultado de la reforma previsional será "mucho más amigable de lo que se esperaba anteriormente".

La cifra de la semana

- Esta semana, en Estados Unidos, se publicó el Índice de Precios al Consumidor de junio, cifra que estuvo debajo de lo esperado por los analistas. En su variación mensual, se ubicó en -0,1% frente a la expectativa de 0,1%, mientras que, en términos anuales, los precios se aceleraron un 3,0% (versus un 3,1% esperado).

- Si realizamos un desglose del dato, el componente servicios continúa siendo el factor que mayor impacto tuvo en los precios con un aporte de 2,9%, siendo arriendos el factor que aporta dos tercios de la cifra, los que año contra año, experimentaron un avance de 5,1%.

- Tras la publicación, las expectativas de recortes de tasas de interés por parte de la Reserva Federal mejoraron considerablemente, con un mercado que apuesta por dos bajas de 25 puntos base este 2024 y con un 90% de probabilidad de comenzar en la reunión de septiembre. Con ello, las tasas de los bonos del tesoro norteamericano a 2 años (4,5%) y 10 años (4,2%) reaccionaron con caídas de 11 y 9 puntos base, respectivamente.

- De seguir por este camino, los instrumentos de renta fija internacional tendrían un efecto positivo, mejorando el performance en lo que resta de año. Además, a nivel local, estos datos ayudan a quitar presión sobre el diferencial de tasas, lo que podría seguir llevando al tipo de cambio en una senda bajista. Solo esta semana, el dólar retrocedió cerca de $30.